市税

令和5年度個人住民税の主な改正点

令和5年度以降に適用される市民税・県民税について、主な改正事項をお知らせします。

なお、その他の改正や詳細については、財務省の「令和4年度税制改正パンフレットサイト」や関連ホームページをご覧ください。また、所得税やその他の税制改正についてはお近くの税務署にお尋ねください。

住宅借入金等特別税額控除(住宅ローン控除)の期間延長と控除限度額の見直し

住宅ローン控除の適用について、令和4年1月1日~令和7年12月31日までに入居した人が対象となりました。

市民税・県民税における住宅ローン控除限度額は次のとおりです。

| 市民税・県民税の住宅ローン控除限度額 | |||

| 入居した年月 | 平成21年1月~平成26年3月まで | 平成26年4月~令和3年12月まで(※1) | 令和4年1月~令和7年12月まで(※2)(※3) |

| 控除限度額 | A×5%( 最高97,500円) | A×7%( 最高136,500円) | A×5%( 最高97,500円) |

※ A:所得税の課税総所得金額等(課税総所得金額、課税退職所得金額及び課税山林所得金額の合計額)です。

(※1) 住宅の対価の額または費用の額に含まれる消費税の税率が8%または10%の場合に限ります。

それ以外の場合は、平成21年1月から平成26年3月までに入居した方と同じです。

(※2) 令和4年中に入居した方のうち、住宅の対価の額または費用の額に含まれる税率が10%かつ一定期間内に住宅の取得等に係る契約を締結した場合は、平成26年4月から令和3年12月までに入居し、(※1) の条件を満たす場合の控除限度額と同じになります。

(※3) 令和6年以降に建築確認を受ける住宅( 登記上の建築日が同年6月30日以前のものを除きます。) または建築確認を受けない住宅で登記上の建築日が同年7月1日以降の住宅については、一定の省エネ基準に適合している場合に限ります。

市民税・県民税における住宅ローン控除の期間については、次の表のとおりです。

| 住宅の種類 | 居住年 | 控除期間 |

| 一定の省エネ基準を満たす新築住宅等 | 令和4年~令和7年 | 13年 |

|

その他の新築住宅 |

令和4年~令和5年 | 13年 |

| 令和6年~令和7年 | 10年 | |

| 既存住宅 | 令和4年~令和7年 | 10年 |

住宅ローン控除の詳しい要件や適用に関する手続きについては、最寄りの税務署でご確認ください。

<関連サイト>

民法改正に伴う成年年齢の引き下げについて

民法改正により、令和4年4月1日から成人年齢が18歳に引き下げられました。

改正に伴い、令和5年1月1日( 賦課期日) 時点で18歳または19歳の方は、市民税・県民税が課税されるかどうかの判定において、未成年者に当たらないこととなりました。

※未成年者であっても、婚姻している場合には、民法上成年者としてみなされるため、18歳未満の場合でも非課税となりません。

※未成年者は前年中の合計所得金額が135万円以下の場合は課税されませんが、未成年者に当たらない場合は、前年中の合計所得金額が38万円(注)を超える場合は課税されます。

(注)扶養親族がいる場合、非課税となる合計所得金額の範囲が異なります。

「所得税基本通達の制定について」の一部改正について

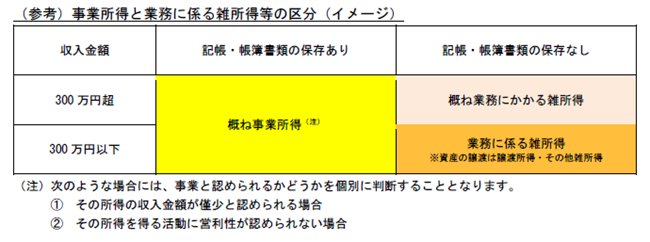

「所得税基本通達の制定について」の一部改正により、事業所得と業務に係る雑所得の区分が明確化され、取引を帳簿書類に記録し、かつ、記録した帳簿書類を保存している場合には、社会通念での判定において事業所得に区分される( 注) とされました。

(注) 記帳・帳簿書類を保存している場合であっても、収入金額が僅少な場合や営利性が認められない場合は、個別に判断されます。

他方で、取引を帳簿に記録していない場合や記録していても保存していない場合には、社会通念での判定において、原則として事業所得に区分されないものとされました。

■雑所得の範囲の取扱いに関する所得税基本通達の解説( 国税庁) より加工して作成

出典:国税庁ホームページ(所得税基本通達の制定について」の一部改正(国税庁)(外部リンク))

<関連サイト>

| 担当課 | 市民環境部 税務課 |

|---|---|

| 所在地 | 〒883-8555 宮崎県日向市本町10番5号 |

| 電話 | 0982-66-1015(資産税係/債権管理・市税収納係) 0982-66-1016(債権管理・市税収納係/市民税係) |

| FAX | 0982-54-0469 |

| メール | zeimu@hyugacity.jp |